O fato de as criptomoedas como o Bitcoin não ter uma regularização específica no Brasil, gera muitas dudas na hora de apresentar a declaração de renda na Receita Federal. Tanto o Bitcoin como as outras criptomoedas não está isentas de tributação. Então, de acordo com a Receita Federal, é preciso declarar bitcoins no imposto de renda.

O motivo é que, claro, a Receita Federal considera as criptomoedas como qualquer outro ativo financeiro e, mesmo não tendo cotação oficial, as operações devem ser comprovadas com documentação.

Quais são as quantidades ou limites de criptomoedas livres de tributação?

Lucro gerado abaixo de R$ 35.000 mensais, estão livres de tributação, sendo que sempre terão que ser declarados.

E atenção, pois desde o 2019, os exchanges de criptomoedas enviam mensalmente à Receita Federal informes com as movimentações realizadas pelos clientes dele.

Por tanto, ganhos acima de R$ 35.000 são tributados, a título de ganho de capital.

Como pagar esse imposto relacionado com ganho de capital?

Como se fosse um ganho de capital qualquer, o recolhimento ou DARF tera que ser emitido e pago até o último dia útil do mês seguinte ao da transação. Para apurar corretamente este ganho de capital e o IR devido, precisa ser utilizado o programa Ganhos de Capital (GCAP2019), código 4600. O valor do imposto dependerá das seguintes faixas:

- Ganho de capital de até R$ 5 milhões: tributado em 15%;

- Ganho de capital de até R$ 10 milhões: tributado em 17,5%;

- Ganho de capital de até R$ 30 milhões: tributado em 20%;

- Ganho de capital acima de R$ 30 milhões: tributado em 22,5%.

Já a declaração de 2021, por exemplo, devera juntar todos os rendimentos de 2020 e valores das criptomoedas até o dia 31 de dezembro.

Como declarar Bitcoins BTC ou outras criptomoedas no Imposto de Renda IR 2021?

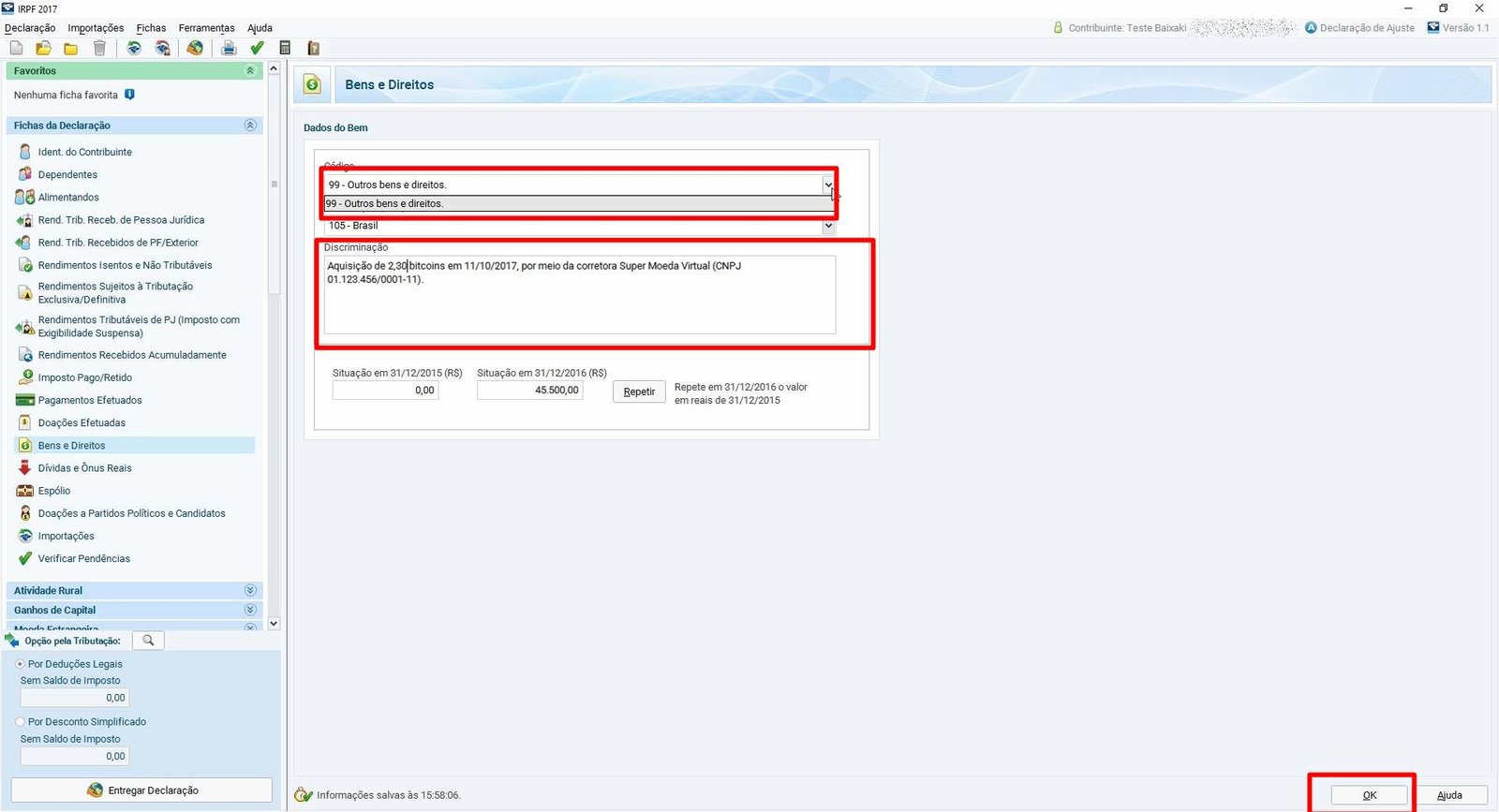

À falta de um campo específico, deve-se relacionar na ficha de Bens e Direitos, código 99, na seção Outros Bens e direitos. No campo Discriminação especifique:

- nome especifico da criptomoeda (Bitcoin, Ethereum, Ripple),

- quantidade,

- nome e CNPJ da corretora de criptomoedas que fez a operação ou nome e o CPF do vendedor se for pessoa física.

Finalmente, nos campos Situação em 31/12/2019 e Situação em 31/12/2020, você deve informar o saldo em cada data, com o seu devido preço de aquisição.

Tudo isso sempre que esteja acima de R$ 5 mil (valor limite que ainda é sujeito à interpretação da normativa da própria Receita Federal havendo quem coloque ele a partir de R$ 3mil).

![Resumos de livros PDF – Desenvolvimento Pessoal, Motivação e Empreendedorismo [Criptomoedas]](https://inegociavel.com/wp-content/uploads/2021/11/logoINEGOCIAVEL.png)